“通过方案1和方案2的对比,可以看到方案2的总提取金额多出了$100,000,省出的税款可以让客户多用了2年。”

在加拿大,我们一般说的注册账户包括:TFSA(免税账户),RESP(教育储蓄账户)以及RRSP(退休储蓄账户)等等。

这些政府的注册账户都有一个共同点,就是有税务优惠!

TFSA免税账户,账户内的投资回报完全免税;RESP教育储蓄账户和RRSP退休储蓄账户都是延税,只有当提取出来时才需要缴税。

作为理财顾问,我们为客户进行退休理财规划时,需要考虑有效的方法为客户寻求更多的税后资金作为退休收入。

有这样一个说法:在退休时,应该先使用您的未注册账户的资金,这样,注册账户的资金可以继续延税,直到您需要用为止。

今天我们来看一个案例研究,去验证一下退休收入是否先使用非注册账户的资金最划算?!

假设:

• 客户的退休资产总额为$1,725,000;其中 $500,000是非注册账户,$1,225,000为注册账户。

• 客户每年$62,500的收入来满足退休生活所需。

• 前$40,000收入税率为15%,$40,000以上部分为40%。

• 假设投资为零增长。

方案1

如果先提取非注册账户的资金,每年$62,500,那么非注册账户资金可提取8年。

第9年开始,每年必须从注册账户中提取$87,500,才能满足税后$62,500的退休收入。

计算方式:

$40,000的收入按15%的税率计算,需要缴税$6,000,因此税后收入为$34,000。

需要再加$ 28,500的税后净额,才满足每年$62,500;

因此,按40%的税率计算,$47,500缴税$19,000;

每年需提取$87,500 ($34,000+$47,500),共缴税$25,000 ($6,000+$19,000),税后总额:$62,500。

方案2

这里使用的策略是注册账户要利用较低的第一阶税率,使低税率最大化,同时部分提取非注册账户资金来满足每年$62,500的退休收入目标。

提取$40,000的注册账户资金会得到$34,000的税后收入,所以同时需要在非注册账户中提取$28,500。

但到了第18年,非注册账户全部用完,必须从注册账户中额外再提取$21,677。

在之后的几年,每年必须从注册账户中提取$87,500,以实现税后$62,500的退休收入目标。

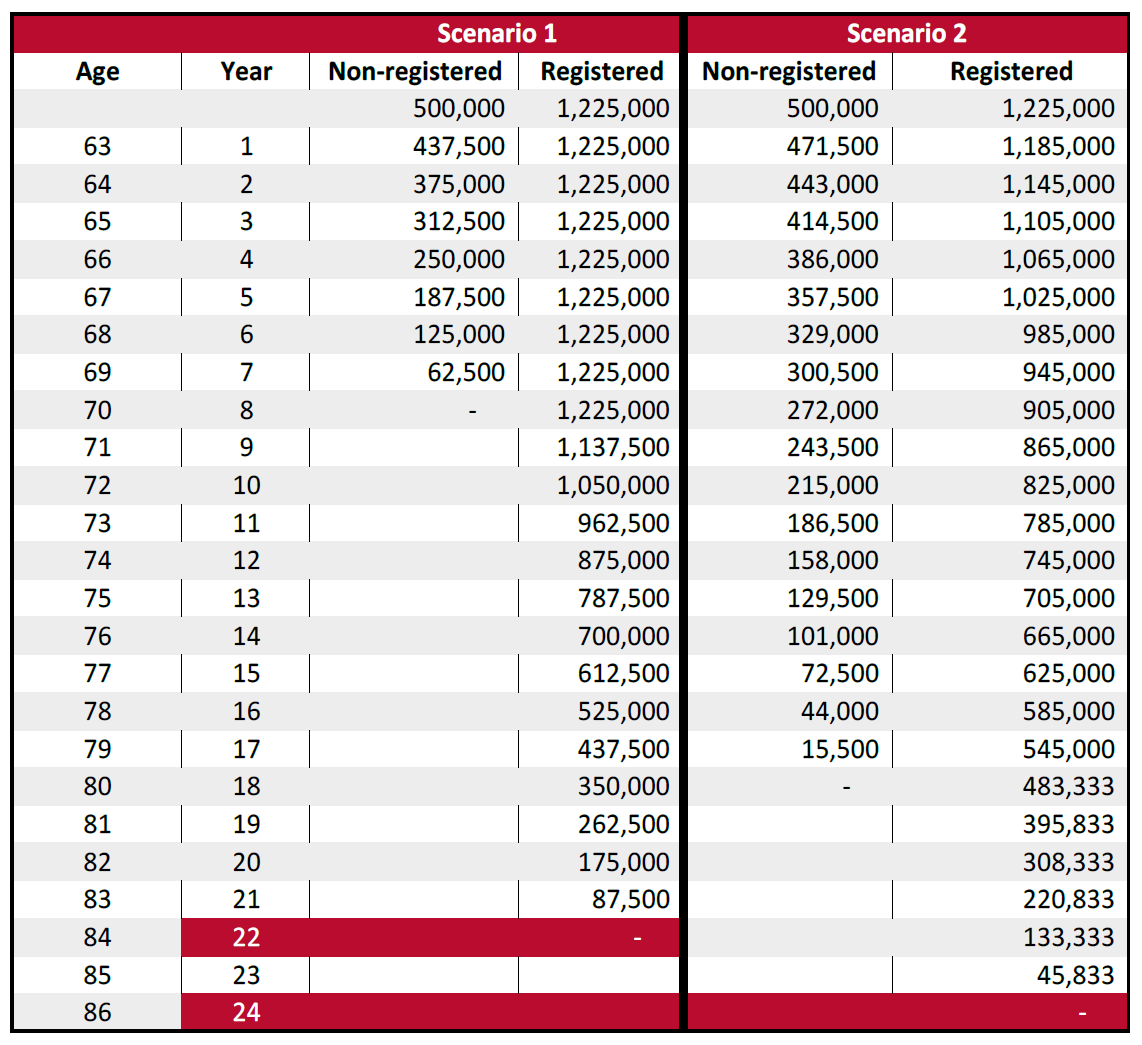

请看以下两个方案详细的对比表格:

总现金提取额:

方案1 - $1,375,000

方案2 - $1,475,000

通过方案1和方案2的对比,可以看到方案2的总提取金额多出了$100,000,省出的税款可以让客户多用了2年。

在资金总额相同的情况下,一个方案现金流只能维持22年,另一个方案却能维持24年。如果是您,您会如何选择呢?

想要根据您的实际情况制定适合您的退休理财规划吗?欢迎联系我们,我们很愿意为您服务!

嘉德理财联系方式

直线:416-303-6534/647-927-0628

邮箱:info@jdlwealth.com

地址:95 Mural St. Unit 105, Richmond Hill, Ontario, Canada, L4B 3G2

微信:leung-cherry,公众号:torontojdlgroup, 网址: www.jdlwealth.com